COMERCIO

Comisión Permanente

Of. Administrativa: Piso P01 Oficina 107

Jefe SRA. SARA GABRIELA M

Martes 14.00hs

Of. Administrativa: (054-11) 6075-2108 Internos 2108/10/49

ccomercio@hcdn.gob.ar

PROYECTO DE LEY

Expediente: 6564-D-2010

Fecha:08/09/2010

Publicado en: Trámite Parlamentario N° 129

Sumario: REGIMEN DE INFORMACION OBLIGATORIA PARA LA COMERCIALIZACION DE PRODUCTOS ALIMENTICIOS Y DE BEBIDAS.

Expte

6564-D-2010

Título

I - Régimen de Información

Artículo 1.- Se

establece un régimen de información obligatorio para la

comercialización de productos alimenticios y bebidas en el territorio

nacional.

Artículo 2 - Son sujetos

pasivos del presente régimen:

a) Los

establecimientos industriales productores de alimentos y

bebidas.

b) Los

distribuidores de alimentos y bebidas.

c) Las cadenas de

comercialización mayoristas de alimentos y bebidas.

d) Las cadenas de

comercialización minoristas de alimentos y bebidas.

e) Quienes ordenen

el transporte de alimentos y bebidas en nombre propio por cuenta

de terceros.

Artículo 3- Créase un

Registro de Operadores de Alimentos y Bebidas a nivel Nacional. La

autoridad de aplicación dispondrá de la habilitación del mismo y

establecerá la forma, plazos y condiciones que deberán cumplir para

empadronarse los sujetos comprendidos en el artículo 2.

Por otra parte, la

autoridad de aplicación podrá dictar normas complementarias que

establezcan beneficios adicionales a los sujetos empadronados.

Artículo 4- Los sujetos

definidos en el artículo 2 deberán informar al momento de efectuar

el traslado de los productos, los siguientes datos:

a) Datos de quien

es titular de los artículos o productos que se trasladan (Apellido y

Nombre o Razón Social, Domicilio de inicio del traslado y

CUIT).

b) Código EAN del

artículo o producto trasladado

c) Cantidad de

unidades

d) Descripción del

artículo o producto

e) Precio neto

unitario del articulo o producto, según la última lista oficial vigente

al momento del traslado.

f) Precio neto

total

g) Datos de quien

es el destinatario de los artículos trasladados (Apellido y Nombre o

Razón Social, Domicilio de entrega y CUIT)

La autoridad de

aplicación dispondrá de la forma y plazos en que dicha información

le será remitida.

Queda exceptuado de

cumplir con el presente régimen cuando:

- El transporte o

traslado de los bienes se efectúe dentro del propio predio o

establecimiento industrial.

Artículo 5- A los efectos

de no vulnerar la confidencialidad de las negociaciones entre las

partes, las mismas podrán celebrar acuerdos de descuentos y

condiciones especiales de ventas aplicados sobre la lista de precios

vigente, los cuales no formarán parte de la información sobre

precios solicitada en el artículo anterior.

Título

II - Régimen de Pago a Cuenta

Artículo 6- Se establece

el ingreso de un pago a cuenta del Impuesto al Valor Agregado que

se determinará aplicando, sobre el precio neto de la operación que

resulte del articulo 3 -conforme a lo establecido por el artículo 10 de

la Ley 20.631 del Impuesto al Valor Agregado, texto ordenado en

1997 y sus modificaciones-, la alícuota del TRES POR CIENTO

(3%).

El porcentaje indicado

en el párrafo precedente será del UNO CON CINCUENTA

CENTESIMOS POR CIENTO (1,50%), cuando se trate de

operaciones que se encuentren gravadas con una alícuota

equivalente al CINCUENTA POR CIENTO (50%) de la establecida en

el primer párrafo del artículo 28 de la ley del gravamen.

Las alícuotas

dispuestas en este artículo serán de aplicación siempre que no se

trate de conceptos y/o sujetos expresamente exceptuados del

presente régimen.

Facultase a la

autoridad de aplicación a modificar las mencionadas alícuotas en

hasta un cincuenta por ciento (50 %)

Artículo 7- El monto del

pago a cuenta que se hubiera practicado, tendrá para los

responsables el carácter de impuesto ingresado y será computable

en la declaración jurada del periodo fiscal en que se

efectuaron.

En aquellos casos en el

que los pagos a cuenta generen saldo a favor en el impuesto al

valor agregado, éste tendrá el carácter de ingreso directo y podrá

ser aplicado a las situaciones mencionadas en el segundo párrafo

del artículo 24 Título III, de la Ley N° 20.631 TO 1997, artículo 12 y

sus modificaciones.

Título

III - Sanciones.

Artículo 8- El

incumplimiento del presente régimen, dará lugar a la aplicación de

sanciones establecidas por la Ley 11.683 (T.O. 1998 y sus

modificatorias) de Procedimientos Tributarios.

Título

IV - Disposiciones Generales

Artículo 9- Se

establece a la ADMINISTRACION FEDERAL DE INGRESOS

PUBLICOS, entidad autárquica en el ámbito del MINISTERIO DE

ECONOMIA, como autoridad de aplicación de la presente Ley.

Artículo 10- Para los

sujetos comprendidos en el artículo 2 de la presente ley, se

establece en 12% la alícuota de IVA mencionada en el primer

párrafo artículo 28 de la ley 20.631 del Impuesto al Valor Agregado,

texto ordenado en 1997 y sus modificaciones.

Artículo 11- Se exime

de la aplicación de todo régimen de percepción o pago a cuenta del

Impuesto al Valor Agregado a los sujetos alcanzados por la presente

Ley.

Artículo 12- De

forma.

FUNDAMENTOS

Señor presidente:

:

Es

de público conocimiento que nuestro sistema tributario requiere de

una reforma integral, hasta tanto ese cometido se lleve adelante,

el presente proyecto pretende ser un aporte para evitar parte de la

evasión tributaria, el grado de desarrollo de los países es

inversamente proporcional a la evasión en general y en particular

al IVA, por eso en todos los países en vías de desarrollo la economía

informal y la evasión son mayores.

El tratamiento de esta

temática siempre es complicada, pues no se trata de un término que

tenga un alcance estrictamente preciso. Los incentivos a la evasión

tanto por parte de individuos como de empresas están relacionados

con la posibilidad de incrementar las ganancias o de reducir las

pérdidas.

El problema que nos

ocupa - la evasión - surge cuando un sector tiene una mayor

capacidad de evasión que otros (a pesar de existir tasas impositivas

homogéneas), lo cual trae aparejado deformaciones en las

decisiones de consumo, ya que los impuestos se cobran únicamente

sobre el sector formal. De esta manera se ven afectadas la carga

fiscal y la equidad del sistema tributario.

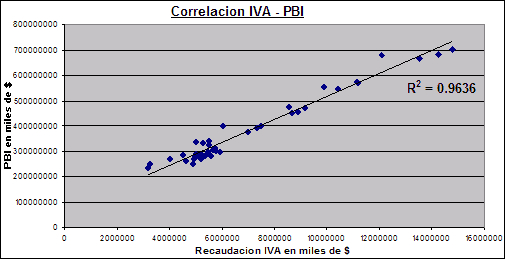

Del siguiente cuadro se

puede observar la alta correlación del IVA - PBI y su influencia en la

actividad económica

Fuente: Elaboración en base al

INDEC, AFIP

El IVA en la Argentina,

pese a ser el principal impuesto, esta realizando una contribución

fiscal relativamente por debajo del potencial. Esta conclusión cobra

mayor relevancia cuando se toma nota de que la participación del

IVA en la recaudación total (nacional) de la Argentina alcanzó en

2005 el 28.6%, siendo sólo superada en la serie por Perú con el

47.1% y Chile con el 42.5%.

Esta cifra descendió en

2007, el impuesto al valor agregado aportó el 26,2 por ciento del

42 de todos los ingresos del Estado (nacional y provinciales) .Con

lo cual podemos concluir que el país no es lo suficientemente

eficiente en la recaudación de su principal impuesto.

La clave entonces

residiría en los beneficios a obtener- aumento de la recaudación-,

seguida por la probabilidad de detección por parte del organismo

fiscalizador.

Por todo lo expuesto,

solicito a este cuerpo acompañe el presente proyecto.

Firmantes

| Firmante | Distrito | Bloque |

|---|---|---|

| DEL CAMPILLO, HECTOR EDUARDO | CORDOBA | UCR |

Giro a comisiones en Diputados

| Comisión |

|---|

| COMERCIO (Primera Competencia) |

| INDUSTRIA |

| PRESUPUESTO Y HACIENDA |